Einerseits kann man gegen Japan und den Yen sagen was man will, denn es ist ja richtig: Japan ist Weltrekordler unter den Industriestaaten mit 200% BIP-Verschuldung und das Land ist auch chronisch überaltert.

Im Moment hindert das den Yen aber nicht, derart gegen den Dollar aufzuwerten, dass die BoJ nun erstmals seit 6 Jahren interveniert hat. Dies alleine heute mit Dollarkäufen über gerüchteweise bis zu 2000 Mrd Yen.

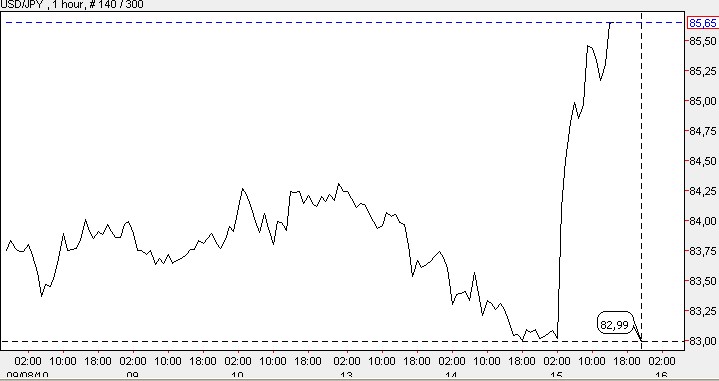

Hier die eindrucksvolle, Interventions- bzw. Drückungsgrafik von heute, 14.9.2010, direkt aus dem "Basis-Lehrbuch des angehenden planwirtschaftlichen Zentralbankers". Kommentiert von Zerohedge:

"And here is what can only be classified as the funniest self-propagating, feedback-looping, confused fractal tick chart seen in a long, long time":

Das Ergebnis von heute (erzwungene Abwertung um 2,65 Yen bzw. -3% an EINEM Tag) verhinderte in letzter Sekunde ein neues Alltimehigh des Yen:

So kam es heute Nacht vor Drückungsbeginn eben "nur" zu einem 15-Jahreshoch: 1995 lag der Dollar schon einmal kurz bei 83 Yen. Das formale neue Alltimehigh wird trotz des gestern vom japanischen Finanzminister Noda angedrohten "entschiedenen Widerstands" zu gegebener Zeit auch noch folgen.

Die japanische Währung steht also unter enormem Aufwärtsdruck - ähnlich wie der Franken. Und so wie in der Schweiz wird auch in Japan auf Dauer das planwirtschaftlich-keynesianische "Management" der Wechselkurse nicht funktionieren: Die Schweizer Nationalbank hatte ihre Interventionen gegen den Franken vor einigen Wochen eingestellt, nachdem sie ohne sichtbaren Effekt einige Milliarden Franken im Dollarloch versenkt hatte. Seit gestern herrscht nun sogar Franken-Dollar-Parität und demnächst steht ein neues Alltimelow des Dollars ggü. dem Franken an!

Zur Erklärung: Ja, da spielen natürlich die notorischen Carrytrades eine Rolle: Der Dollar ist mittlerweile dank Greenspan und Bernanke und dank (dauerhafter) Niedrigstzinsen SELBST eine Carrytrade-Währung geworden und aktuell werden wohl mal wieder Yen- (und Franken-) CTs aufgelöst und gegen DOLLAR-CTs getauscht, denn die Dollar-Kredite sind für die bekanntermaßen "gleicheren" System-Banken (und NUR für diese...) mittlerweile praktisch gratis. Das ist zumindest EIN Grund für die latente Dollar-Schwäche ggü. Yen seit nunmehr fast acht Jahren.

Weitergedacht: Theoretisch wäre JEDE Papier-Währung eine geeignete CT-Verschuldungs-Währung, jedenfalls gegen Gold. In der Tat hätten wir heute ein perfektes Setup auch für Gold-überzeugte PRIVATanleger: Man verschulde sich extrem niedrig verzinst in Papiergeld und kaufe gleichzeitig -möglichst noch gehebelt- von diesem Kreditgeld Gold, das sich ggü. Papiergeld in einem dauerhaften Aufwertungstrend befindet und so den Papiergeld-Kredit über die Jahre ständig kleiner werden lässt.

Nicht dass ich konservativen Goldbugs diesen Weg unbedingt EMPFEHLEN würde: Denn im Prinzip stoßen bei der Idee "Goldkauf auf Kredit" zwei Weltbilder aufeinander: Gold bringt Unabhängigkeit und Kredite bringen Abhängigkeit! ![]()

Dennoch kenne ich immer mehr Bugs, die diesen Weg nun gehen wollen - Argumentation siehe oben. Sie wollen den Papiergeld-CT nicht alleine den Profis überlassen.

Testen wir also einmal diese Idee an der Praxis anhand von mir bekannten aktuellen und REALEN Fällen, die ich aber anonymisiert habe:

Hier das (reale) Setup: Sehr vermögende und Geldsystem-kritische Unternehmer wollen ihr Risiko diversifizieren und nicht immer NUR Unternehmensanteile und andere Risikoaktiva halten, sondern Gold kaufen. Weil das aber zu langweilig ist und weil man weiß, dass Papiergeld tendenziell immer den Weg hin zu seinem intrinischen Wert Null gehen wird, fragen sie bei ihren Hausbanken und auch bei einigen Großbanken an, ob und unter welchen Konditionen man denn einen Margin-Kredit explizit für physischen Goldkauf bekommen könne. Als Pfand sei ja jederzeit das Gold verfügbar. Hier einige Reaktionen der angefragten Bankberater:

Reaktion 1 [Berater Großbank A; sofortige Antwort]: "Machen wir nicht, Gold ist keine akzeptable Sicherheit!"

=> Keine weitere Begründung. Ende der Diskussion. Die übliche Hybris im Rahmen des Anti-Gold-Kartells der Großbanken. ![]()

=> Wahr ist dagegen: Es kann per Def. KEINE bessere Sicherheit als das wahre Geld "Gold" geben! Selbst eine Hypothek auf eine Immobilie (die ja standardmäßig zu 50-120% beliehen werden kann) wird als dingliche Sicherheit akzeptiert, OBWOHL sie MASSIVST unter Wasser geraten kann (aktuell USA...) und im Verwertungsfall im Gegensatz zu Gold erst mal aufwendig verkauft werden muss. Bei Gold geht das innerhalb eines Tages und in einem IMMER liquiden Markt. Nur weil es die o.g. Kartellabsprache der Banken gibt, heißt das nicht, das sie IRGENDWIE begründbar wäre! Auch die BaFin schreibt den Banken offiziell meines Wissens kein solches Pfandannahmeverbot vor. Im Interbankenmarkt und zwischen Zentralbanken und Staaten wird Gold STÄNDIG und GERNE als buchhalterische oder gar als dingliche Sicherheit akzeptiert - auch und gerade in Solvenzkrisen - so geschehen erst wieder vor wenigen Wochen bei Staaten, die sonst nicht mehr kreditfähig gewesen wären.

Reaktion 2 [Berater Publikumsbank B; sofortige Antwort]: "Machen wir nicht."

=> Keine weitere Begründung. Immerhin aber "Alternativvorschläge" - wenn auch alle aus der UNallokierten Goldwelt: "Darf es vielleicht ein Goldkonto sein oder ein gehebeltes Goldzertifikat oder der angelsächsische SPDR-Gold-ETF oder -wenn es sein muss- vielleicht auch 'Xetra-Gold' ?!" ...

Reaktion 3 [Sparkassenberater, nach Rücksprache und mehrtägigen Diskussionen mit lokalem Vorstand]: "Leider muss ich Ihnen mitteilen, dass die Sparkasse aus grundsätzlichen, strategischen Überlegungen heraus keine Spekulationsgeschäfte jeglicher Art finanziert. Dazu gehören Wertpapier-, Derivat- aber auch Edelmetallgeschäfte. Diese Entscheidung ist wie geschrieben eine Grundsatzentscheidung im Rahmen der Risikostrategie unseres Hauses und in keiner Weise personenabhängig (weder positiv noch negativ). Wenn wir Goldbarren, Münzen etc. als Sicherheit vereinbaren wollten, müsste dieses verpfändet werden und bei uns hinterlegt werden - d. h. die Sparkasse müsste es in Verwahrung nehmen, denn nur dann zählt es als Sicherheit. Dies scheidet bei uns aus. Als Alternative käme die Stellung anderer Sicherheiten (z. B. Wertpapiere) in Betracht.

Mir selbst hat das Modell, das Sie entwickelt haben gefallen, allerdings bin ich an die grundsätzlichen Strategien des Hauses gebunden."

=> Quod erat demonstrandum: Gold ist für den Sparkassenvorstand offenbar auch nach 10 Jahren Hausse bei (außer 2008) geringer Volatilität nach wie vor "spekulativ". "Grundsätzlich und aus strategischen [Kartell] Überlegungen heraus"... Dies zwar nicht für den Berater, der offenbar schon "weiter" als seine Vorgesetzten ist - der aber leider an die Fehleinschätzungen des Vorstands gebunden ist und sie gegen seine Überzeugung und unter Verlust von sicherem Umsatz und Gewinn für die Sparkasse ggü. dem mit Auftrag drohenden Kunden durchsetzen muss!

Reaktion 4 [Volksbank, nach langen Debatten auf Vorstandsebene, nach intensiven Verhandlungen mit diesem guten Kunden]: "Ja, wir können uU das Geschäft machen: Einzahlung Ihres Eigenkapitals, dann Krediteinräumung: über das [sechsstellige] EK hinaus max. 500% , Zinssatz ca. 1,7%. Damit dann physischer Goldkauf i.H.v. 6-fachem EK. Sie brauchen ein Marginkonto mit einem einbezahlten Grundkapital und es gibt eine Nachsschusspflicht, falls Gold in die falsche Richtung läuft. Zudem müssen Sie zur Absicherung einen Put auf einen fallenden Goldpreis kaufen und wir brauchen [obwohl wir Sie ja als Hauskunden bestens und langjährig kennen] eine Bonitätsprüfung. Lagerung hier vor Ort bei uns im Safe. Und noch was: Reden Sie bloß nicht drüber - wir machen das nur, weil SIE es sind..." ![]()

=> Immerhin: Mit WIRKLICH guten Connections und Beharrlichkeit und Verhandlungsgeschick ist das deutsche / weltweite Anti-Gold-Bankenkartell zu knacken, das den Papiergeld-CT "gehebelter Kreditkauf von physischem Gold und Verpfändung des Goldes als Kredit-Sicherheit" mit allen Mitteln unterbinden will! Dieses Geschäft soll den Profis und Insidern vorbehalten bleiben. Das Anti-Gold-Kartell der Banken ist fest etabliert. Aber 2010 wankt es nun endlich!

=> Grundsätzliches dazu aus Goldbug-Sicht: Heikel an solchen Vorhaben ist, dass ausgerechnet mit der PHYSISCHEN Anlage gehebelt wird. Die o.g. inkompatiblen Weltbilder bzw. Kollapsvorstellungen sind folgende: EINERSEITS setzt ein Gold-Kreditkäufer auf einen Crash des Banken-/Finanz-/Papiergeld-Systems und spekuliert darauf, denn ein Goldinvestment ist immer auch ein gutes Stück Misstrauen ins Gesamtfinanzsystem. ANDERERSEITS will er den Plan ausgerechnet über BANKENprodukte (Kredit, Put) umsetzen.

=> Im Prinzip kann eigentlich nur EIN Teil des Plans aufgehen. Entweder überlebt das System [dann auch die Banken und das Papiergeld] - dann wird aber physisches Gold gar nicht benötigt. Oder es überlebt eben nicht - dann wird zwar das physische Gold benötigt - es ist aber uU wg. Bankenschließungen nicht verfügbar/zugänglich und mangels überlebendem Banken-Emittenten ist dann auch ein Gold-Put wertlos. Das Ganze ist ein Dilemma bzw. eigentlich eine "Quadratur des Kreises".

Da aber viele Goldfans diesen Weg gehen wollen und da er EINEM Fall auch gut gehen kann (wenn das System überlebt - aber hohe Inflation ohne Hyperinflation herrscht), folgendes Fazit:

1. Finden Sie bei Interesse eine Bank, die das finanziert.

2. Stellen Sie sicher, dass das Gold schon beim Kauf IHR Eigentum wird, ...

3. ... dass es an die Bank nur verpfändet wird, ...

4. ... dass es als Sondervermögen außerhalb der Bankbilanz geführt wird, ...

5. ... dass es lokal vor Ort und allokiert im Bank-Safe gehalten wird, ...

6. ... dass Sie ein (jährliches) Kontrollrecht des Safes haben ...

7. ... und dass es im Falle von steigendem Goldpreis / ggf. Tilgungszahlungen jedenfalls teilweise herausgegeben wird!

Caveat: TROTZDEM sind und bleiben Kreditgeschäfte gefährlich und man verliert Unabhängigkeit und hat im Crashfall bei Bankenschließungen auch keinen unmittelbaren Zugriff auf den Safe und auf sein Eigentum! Falls der Markt lange in die "falsche" Richtung läuft, können Margin Calls einen Investor ggf. in die Insolvenz treiben. Mit allen Folgen! Dieses Hebelspiel mit physischem Gold ist also ein gefährliches - so logisch es auch scheinen mag und so lukrativ es eines Tages auch sein könnte.

Noch besser zum Hebeln sind [in dieser Reihenfolge] doch: Goldminen, Silber, Palladium oder Silberminen. ![]()

******************

Disclaimer: Die Infos in diesem Blog sind in keinem Fall als Anlageempfehlung zu verstehen. Beim heutigen Blogeintrag gilt dies ganz besonders. Hier wird der Sonderfall eines Kredit-finanzierten Investments besprochen, das selbst Vermögende nur mit "Spielgeld" durchführen sollten. Trotz heute wieder mal erreichtem Alltimehigh von 1270 $/oz...